Kemudahan Pengembalian PPN Bagi Turis Asing

Bulan September Sebentar Lagi, Ini Informasi Penting Buat Importir

Pemberlakuan dokumen impor yang kedudukannya dipersamakan dengan faktur pajak akan diterapkan mulai 2 September 2019. Informasi ini penting diperhatikan buat para Pengusaha Kena Pajak (PKP) Importir agar Pemberitahuan Impor Barang (PIB) yang dipersamakan dengan faktur pajak itu sesuai dengan ketentuan yang berlaku.

Pemberlakuan ini berdasarkan Peraturan Direktur Jenderal Pajak Nomor PER-13/PJ/2019 tentang Dokumen Tertentu yang Kedudukannya Dipersamakan dengan Faktur Pajak (PER-13).

PER-13 mengatur antara lain mengenai persyaratan PIB yang kedudukannya dipersamakan dengan Faktur Pajak dan PIB yang PPN-nya dapat dikreditkan. Untuk memastikan bahwa PIB yang diinput PKP telah memenuhi persyaratan tersebut perlu dilakukan validasi PIB pada aplikasi e-Faktur.

Untuk validasi PIB itu, Direktorat Jenderal Pajak (DJP) telah melakukan kegiatan piloting untuk meminimalisasi kesalahan input yang biasanya terjadi pada saat mengisi Surat Pemberitahuan (SPT) Masa Pajak Pertambahan Nilai (PPN) 1111 khususnya form 1111 B1 sehingga PKP Importir dapat mengisi SPT Masa tersebut secara lengkap , benar, dan jelas sesuai ketentuan peraturan perundang-undangan yang berlaku.

Dalam input data PIB itu, PKP Importir tidak perlu melakukan pemutakhiran aplikasi e-Faktur. Yang harus dilakukan PKP hanya menambahkan keterangan berupa “#KodeKPPBC” setelah nomor PIB pada saat melakukan input Dokumen Lain Pajak Masukan dalam aplikasi e-Faktur. Detail tata cara input PIB dapat dilihat di bagian bawah artikel ini.

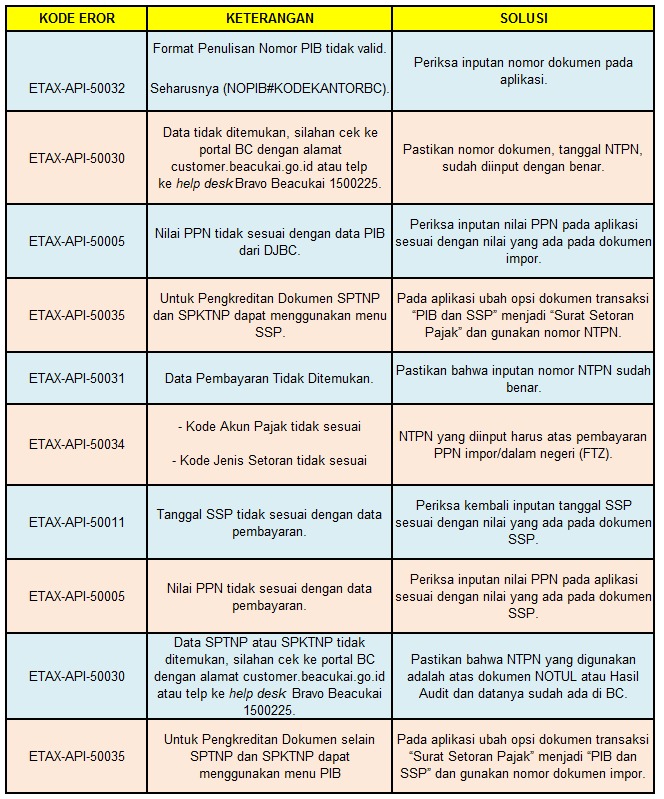

Dari hasil piloting itu juga diketahui terdapat beberapa permasalahan terkait validasi data PIB pada saat proses unggah (upload) Faktur Pajak pada aplikasi e-Faktur. Atas permasalahan tersebut, DJP telah dilakukan inventarisasi kode errordan solusi untuk mengatasinya. Tentunya ini sangat memudahkan PKP Importir saat menginput data PIB.

PERATURAN MENTERI KEUANGAN REPUBLIK INDONESIA

NOMOR 117/PMK.03/2019

TENTANG

PERUBAHAN ATAS PERATURAN MENTERI KEUANGAN

NOMOR 39/PMK.03/2018 TENTANG TATA CARA PENGEMBALIAN

PENDAHULUAN KELEBIHAN PEMBAYARAN PAJAK

DENGAN RAHMAT TUHAN YANG MAHA ESA

MENTERI KEUANGAN REPUBLIK INDONESIA,

Menimbang :

a. bahwa untuk mendukung Program Jaminan Kesehatan Nasional serta membantu likuiditas Wajib Pajak yang melakukan transaksi dengan Pemungut Pajak Pertambahan Nilai melalui pengembalian pendahuluan kelebihan pembayaran pajak, perlu melakukan perubahan ketentuan mengenai Pengusaha Kena Pajak Berisiko Rendah yang dapat diberikan pengembalian pendahuluan atas kelebihan pembayaran pajak;

b. bahwa Peraturan Menteri Keuangan Nomor 39/PMK.03/2018 tentang Tata Cara Pengembalian Pendahuluan Kelebihan Pembayaran Pajak belum cukup mendukung Program Jaminan Kesehatan Nasional dan likuiditas Wajib Pajak yang melakukan transaksi dengan Pemungut Pajak Pertambahan Nilai;

c. bahwa berdasarkan pertimbangan sebagaimana dimaksud dalam huruf a dan huruf b, serta untuk melaksanakan ketentuan Pasal 17C ayat (7) dan Pasal 17D ayat (3) Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah beberapa kali diubah, terakhir dengan Undang-Undang Nomor 16 Tahun 2009 tentang Penetapan Peraturan Pemerintah Pengganti Undang-Undang Nomor 5 Tahun 2008 tentang Perubahan Keempat atas Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan menjadi Undang-Undang serta ketentuan Pasal 9 ayat (4d) Undang-Undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan atas Barang Mewah sebagaimana telah beberapa kali diubah, terakhir dengan Undang-Undang Nomor 42 Tahun 2009 tentang Perubahan Ketiga atas Undang-Undang Nomor 8 Tahun 1983 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan atas Barang Mewah, perlu menetapkan Peraturan Menteri Keuangan tentang Perubahan atas Peraturan Menteri Keuangan Nomor 39/PMK.03/2018 tentang Tata Cara Pengembalian Pendahuluan Kelebihan Pembayaran Pajak;

Mengingat :

Peraturan Menteri Keuangan Nomor 39/PMK.03/2018 tentang Tata Cara Pengembalian Pendahuluan Kelebihan Pembayaran Pajak (Berita Negara Republik Indonesia Tahun 2018 Nomor 514);

MEMUTUSKAN:

Menetapkan :

PERATURAN MENTERI KEUANGAN TENTANG PERUBAHAN ATAS PERATURAN MENTERI KEUANGAN NOMOR 39/PMK.03/2018 TENTANG TATA CARA PENGEMBALIAN PENDAHULUAN KELEBIHAN PEMBAYARAN PAJAK.

Pasal I

Beberapa ketentuan dalam Peraturan Menteri Keuangan Nomor 39/PMK.03/2018 tentang Tata Cara Pengembalian Pendahuluan Kelebihan Pembayaran Pajak (Berita Negara Republik Indonesia Tahun 2018 Nomor 514) diubah sebagai berikut:

(1) Pengusaha Kena Pajak yang melakukan kegiatan tertentu dan ditetapkan sebagai Pengusaha Kena Pajak Berisiko Rendah sebagaimana dimaksud dalam Pasal 2 huruf c diberikan Pengembalian Pendahuluan atas kelebihan pembayaran Pajak Pertambahan Nilai pada setiap Masa Pajak.

(2) Pengusaha Kena Pajak sebagaimana dimaksud pada ayat (1) meliputi:

a. perusahaan yang sahamnya diperdagangkan di bursa efek di Indonesia;

b. Badan Usaha Milik Negara dan Badan Usaha Milik Daerah sesuai dengan ketentuan peraturan perundang-undangan yang mengatur mengenai Badan Usaha Milik Negara dan Badan Usaha Milik Daerah;

c. Pengusaha Kena Pajak yang telah ditetapkan sebagai Mitra Utama Kepabeanan sesuai dengan ketentuan dalam Peraturan Menteri Keuangan yang mengatur mengenai Mitra Utama Kepabeanan;

d. Pengusaha Kena Pajak yang telah ditetapkan sebagai Operator Ekonomi Bersertifikat (Authorized Economic Operator) sesuai dengan ketentuan dalam Peraturan Menteri Keuangan yang mengatur mengenai Operator Ekonomi Bersertifikat (Authorized Economic Operator);

e. pabrikan atau produsen selain Pengusaha Kena Pajak sebagaimana dimaksud dalam huruf a sampai dengan huruf d, yang memiliki tempat untuk melakukan kegiatan produksi;

f. Pengusaha Kena Pajak yang memenuhi persyaratan tertentu sebagaimana dimaksud dalam Pasal 9 ayat (2) huruf d;

g. Pedagang Besar Farmasi yang memiliki:

(3) Kegiatan tertentu sebagaimana dimaksud pada ayat (1) meliputi:

a. ekspor Barang Kena Pajak Berwujud;

b. penyerahan Barang Kena Pajak dan/atau penyerahan Jasa Kena Pajak kepada Pemungut Pajak Pertambahan Nilai;

c. Penyerahan Barang Kena Pajak dan/atau penyerahan Jasa Kena Pajak yang Pajak Pertambahan Nilainya tidak dipungut;

d. ekspor Barang Kena Pajak Tidak Berwujud; dan/atau

e. ekspor Jasa Kena Pajak.

(4) Untuk dapat ditetapkan sebagai Pengusaha Kena Pajak Berisiko Rendah sebagaimana dimaksud pada ayat (1), Pengusaha Kena Pajak harus memenuhi persyaratan sebagai berikut:

a. Pengusaha Kena Pajak merupakan Pengusaha Kena Pajak sebagaimana dimaksud pada ayat (2), selain Pengusaha Kena Pajak sebagaimana dimaksud pada ayat (2) huruf f;

b. Pengusaha Kena Pajak telah menyampaikan SPT Masa Pajak Pertambahan Nilai selama 12 (dua belas) bulan terakhir;

c. Pengusaha Kena Pajak tidak sedang dilakukan pemeriksaan bukti permulaan dan/atau penyidikan tindak pidana di bidang perpajakan; dan

d. Pengusaha Kena Pajak tidak pernah dipidana karena melakukan tindak pidana di bidang perpajakan berdasarkan putusan pengadilan yang telah mempunyai kekuatan hukum tetap dalam jangka waktu 5 (lima) tahun terakhir.

(1) Untuk dapat ditetapkan sebagai Pengusaha Kena Pajak Berisiko Rendah sebagaimana dimaksud dalam Pasal 13 ayat (4), Pengusaha Kena Pajak mengajukan permohonan ke KPP tempat Pengusaha Kena Pajak dikukuhkan.

(2) Permohonan sebagaimana dimaksud pada ayat (1) harus dilampiri dengan kelengkapan dokumen sebagai berikut:

a. untuk Pengusaha Kena Pajak Mitra Utama Kepabeanan, dilampiri surat penetapan sebagai Mitra Utama Kepabeanan;

b. untuk Pengusaha Kena Pajak Operator Ekonomi Bersertifikat (Authorized Economic Operator), dilampiri surat penetapan sebagai Operator Ekonomi Bersertifikat (Authorized Economic Operator);

c. untuk pabrikan atau produsen, dilampiri surat pernyataan mengenai keberadaan tempat untuk melakukan kegiatan produksi;

d. untuk Pedagang Besar Farmasi, dilampiri Sertifikat Distribusi Farmasi atau Izin Pedagang Besar Farmasi, dan Sertifikat Cara Distribusi Obat yang Baik;

e. untuk Distributor Alat Kesehatan, dilampiri Sertifikat Distribusi Alat Kesehatan atau Izin Penyalur Alat Kesehatan, dan Sertifikat Cara Distribusi Alat Kesehatan yang Baik;

f. untuk perusahaan yang dimiliki secara langsung oleh Badan Usaha Milik Negara, dilampiri Laporan Keuangan Konsolidasi Badan Usaha Milik Negara induk yang telah diaudit oleh auditor independen untuk tahun pajak terakhir sebelum permohonan diajukan.

(3) Berdasarkan permohonan sebagaimana dimaksud pada ayat (1), Direktur Jenderal Pajak melakukan penelitian pemenuhan ketentuan sebagaimana dimaksud dalam Pasal 13 ayat (4).

(4) Berdasarkan hasil penelitian sebagaimana dimaksud pada ayat (3), Direktur Jenderal Pajak memberikan keputusan berupa:

a. menerima permohonan Pengusaha Kena Pajak dengan menerbitkan keputusan penetapan sebagai Pengusaha Kena Pajak Berisiko Rendah, dalam hal permohonan memenuhi ketentuan sebagaimana dimaksud dalam Pasal 13 ayat (4); atau

b. menolak permohonan Pengusaha Kena Pajak dengan menerbitkan pemberitahuan penolakan dimaksud, dalam hal permohonan tidak memenuhi ketentuan sebagaimana dimaksud dalam Pasal 13 ayat (4).

(5) Keputusan sebagaimana dimaksud pada ayat (4) diberikan paling lama 15 (lima belas) hari kerja sejak permohonan diterima secara lengkap.

(6) Apabila sampai dengan jangka waktu sebagaimana dimaksud pada ayat (5) berakhir, Direktur Jenderal Pajak tidak memberikan keputusan, berlaku ketentuan sebagai berikut:

a. permohonan sebagaimana dimaksud pada ayat (1) dianggap dikabulkan; dan

b. Direktur Jenderal Pajak harus menerbitkan keputusan penetapan sebagai Pengusaha Kena Pajak Berisiko Rendah.

(7) Berdasarkan data dan/atau informasi perpajakan yang dimiliki atau diperoleh Direktorat Jenderal Pajak, Direktur Jenderal Pajak menetapkan Pengusaha Kena Pajak sebagai Pengusaha Kena Pajak Berisiko Rendah secara jabatan dengan menerbitkan keputusan penetapan Pengusaha Kena Pajak Berisiko Rendah.

(8) Terhadap Pengusaha Kena Pajak yang memenuhi ketentuan Wajib Pajak Persyaratan Tertentu sebagaimana dimaksud dalam Pasal 13 ayat (2) huruf f diperlakukan sebagai Pengusaha Kena Pajak Berisiko rendah, sepanjang memenuhi persyaratan dalam Pasal 13 ayat (4) huruf c dan huruf d, dengan ketentuan sebagai berikut:

a. Pengusaha Kena Pajak dimaksud tidak perlu menyampaikan permohonan penetapan sebagaimana dimaksud pada ayat (1); dan

b. Direktur Jenderal Pajak tidak menerbitkan keputusan penetapan secara jabatan sebagai Pengusaha Kena Pajak Berisiko Rendah.

Pasal II

Peraturan Menteri ini mulai berlaku pada tanggal diundangkan.

Agar setiap orang mengetahuinya, memerintahkan pengundangan Peraturan Menteri ini dengan penempatannya dalam Berita Negara Republik Indonesia.

Ditetapkan di Jakarta pada tanggal 16 Agustus 2019

MENTERI KEUANGAN REPUBLIK INDONESIA,

ttd.

SRI MULYANI INDRAWATI

Begini Prosedur Pembuatan SKJLN Terkait Impor BKP untuk Pemanfaatan JKP

Pemerintah telah menerbitkan ketentuan mengenai penerbitan surat keterangan pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean di dalam Daerah Pabean (SKJLN) atas impor yang merupakan pemasukan barang yang digunakan untuk kegiatan pemanfaatan Jasa Kena Pajak. Melalui, Peraturan Direktur Jenderal Pajak Nomor 12/PJ/2019 ini, diharapkan dapat memberikan kepastian hukum perlakuan PPN atas impor termasuk impor sementara, seperti pemasukan barang yang digunakan untuk kegiatan pemanfaatan Jasa Kena Pajak, untuk keperluan kemudahan dalam berusaha (ease of doing business). Berikut prosedur yang harus dilakukan Wajib Pajak terkait dengan pembuatan SKJLN agar atas transaksi pemasukan barang (impor BKP) termasuk impor sementara yang digunakan untuk kegiatan pemanfaatan Jasa Kena Pajak, tidak dikenakan PPN atau PPN dan PPnBM :

Sumber : www.ortax.org

PERATURAN MENTERI KEUANGAN REPUBLIK INDONESIA

NOMOR 111/PMK.010/2019

TENTANG

PENGENAAN BEA MASUK ANTI DUMPING TERHADAP IMPOR PRODUK HOT

ROLLED PLATE (HRP) DARI NEGARA REPUBLIK RAKYAT TIONGKOK,

SINGAPURA, DAN UKRAINA

DENGAN RAHMAT TUHAN YANG MAHA ESA

MENTERI KEUANGAN REPUBLIK INDONESIA,

Menimbang :

bahwa berdasarkan ketentuan Pasal 2 ayat (1) Peraturan Pemerintah Nomor 34 Tahun 2011 tentang Tindakan Anti Dumping, Tindakan Imbalan, dan Tindakan Pengamanan Perdagangan, terhadap barang impor selain dikenakan bea masuk dapat dikenakan Bea Masuk Anti Dumping jika harga ekspor dari barang yang diimpor lebih rendah dari nilai normalnya dan menyebabkan kerugian;

bahwa Menteri Keuangan sebelumnya telah menetapkan pengenaan Bea Masuk Anti Dumping terhadap impor produk Hot Rolled Plate (HRP) melalui Peraturan Menteri Keuangan Nomor 50/PMK.010/2016 tentang Pengenaan Bea Masuk Anti Dumping terhadap Impor Produk Hot Rolled Plate (HRP) dari Negara Republik Rakyat Tiongkok, Singapura, dan Ukraina yang telah berakhir masa berlakunya;

bahwa berdasarkan hasil penyelidikan Komite Anti Dumping Indonesia yang menyimpulkan masih ditemukan marjin dumping untuk perusahaan eksportir/eksportir produsen yang berasal dari Republik Rakyat Tiongkok, Singapura, dan Ukraina sehingga apabila pengenaan Bea Masuk Anti Dumping dihentikan maka kerugian pemohon akan berulang kembali;

bahwa berdasarkan pertimbangan sebagaimana dimaksud dalam huruf a, huruf b, dan huruf c, serta untuk melaksanakan ketentuan Pasal 23D ayat (2) Undang-Undang Nomor 17 Tahun 2006 tentang Perubahan atas Undang-Undang Nomor 10 Tahun 1995 tentang Kepabeanan, perlu menetapkan Peraturan Menteri Keuangan tentang Pengenaan Bea Masuk Anti Dumping terhadap Impor Produk Hot Rolled Plate (HRP) dari Negara Republik Rakyat Tiongkok, Singapura, dan Ukraina;

Mengingat :

Undang-Undang Nomor 7 Tahun 1994 tentang Pengesahan Agreement Establishing the World Trade Organization (Persetujuan Pembentukan Organisasi Perdagangan Dunia) (Lembaran Negara Republik Indonesia tahun 1994 Nomor 57, Tambahan Lembaran Negara Republik Indonesia Nomor 3564);

Undang-Undang Nomor 10 Tahun 1995 tentang Kepabeanan (Lembaran Negara Republik Indonesia Tahun 1995 Nomor 75, Tambahan Lembaran Negara Republik Indonesia Nomor 3612) sebagaimana telah diubah dengan Undang-Undang Nomor 17 Tahun 2006 tentang Perubahan atas Undang-Undang Nomor 10 Tahun 1995 tentang Kepabeanan (Lembaran Negara Republik Indonesia Tahun 2006 Nomor 93, Tambahan Lembaran Negara Republik Indonesia Nomor 4661);

Peraturan Pemerintah Nomor 34 Tahun 2011 tentang Tindakan Anti Dumping, Tindakan Imbalan, dan Tindakan Pengamanan Perdagangan (Lembaran Negara Republik Indonesia Tahun 2011 Nomor 66, Tambahan Lembaran Negara Republik Indonesia Nomor 5225);

MEMUTUSKAN :

Menetapkan :

PERATURAN MENTERI KEUANGAN TENTANG PENGENAAN BEA MASUK ANTI DUMPING TERHADAP IMPOR PRODUK HOT ROLLED PLATE (HRP) DARI NEGARA REPUBLIK RAKYAT TIONGKOK, SINGAPURA, DAN UKRAINA.

Pasal 1

Terhadap barang impor berupa:

Produk canai lantaian dari besi atau baja bukan paduan, dengan lebar 600 mm atau lebih, dicanai panas, tidak dipalut, tidak disepuh atau tidak dilapisi, tidak dalam gulungan, tidak dikerjakan lebih lanjut selain dicanai panas, dengan ketebalan melebihi 10 mm yang termasuk dalam pos tarif 7208.51.00; dan

Produk canai lantaian dari besi atau baja bukan paduan, dengan lebar 600 mm atau lebih, dicanai panas, tidak dipalut, tidak disepuh atau tidak dilapisi, tidak dalam gulungan, tidak dikerjakan lebih lanjut selain dicanai panas, dengan ketebalan 4,75 mm atau lebih tetapi tidak melebihi 10 mm yang termasuk dalam pos tarif 7208.52.00,

yang berasal dari Negara Republik Rakyat Tiongkok, Singapura, dan Ukraina, dikenakan Bea Masuk Anti Dumping.

Pasal 2

Negara asal yang memproduksi dan/atau mengekspor barang impor yang dikenakan Bea Masuk Anti Dumping sebagaimana dimaksud dalam Pasal 1 dan besaran Bea Masuk Anti Dumping adalah sebagai berikut:

No. Negara Asal Barang Besaran Bea Masuk Anti Dumping dalam Persentase

(%)

Pasal 3

(1) Pengenaan Bea Masuk Anti Dumping sebagaimana dimaksud dalam Pasal 1 merupakan:

tambahan bea masuk umum (Most Favoured Nation); atau

tambahan bea masuk preferensi berdasarkan skema perjanjian perdagangan barang internasional yang berlaku, dalam hal impor dilakukan dari negara yang termasuk dalam skema perjanjian perdagangan barang internasional dimaksud dan memenuhi ketentuan dalam skema perjanjian perdagangan barang internasional.

(2) Dalam hal ketentuan dalam skema perjanjian perdagangan barang internasional tidak terpenuhi, pengenaan Bea Masuk Anti Dumping atas importasi dari negara yang termasuk dalam skema perjanjian perdagangan barang internasional sebagaimana dimaksud pada ayat (1) huruf b merupakan tambahan bea masuk umum (Most Favoured Nation).

Pasal 4

Tarif Bea Masuk Anti Dumping sebagaimana dimaksud dalam Pasal 2 berlaku sepenuhnya terhadap barang impor sebagaimana dimaksud dalam Pasal 1 yang dokumen pemberitahuan pabean impornya telah mendapat nomor pendaftaran dari Kantor Pabean tempat pelabuhan pemasukan sejak tanggal berlakunya Peraturan Menteri ini.

Pasal 5

(1) Peraturan Menteri ini berlaku selama 5 (lima) tahun terhitung sejak berlakunya Peraturan Menteri ini.

(2) Peraturan Menteri ini mulai berlaku setelah 14 (empat belas) hari terhitung sejak tanggal diundangkan.

Agar setiap orang mengetahuinya, memerintahkan pengundangan Peraturan Menteri ini dengan penempatannya dalam Berita Negara Republik Indonesia.

Ditetapkan di Jakarta pada tanggal 01 Agustus 2019

MENTERI KEUANGAN REPUBLIK INDONESIA,

ttd.

SRI MULYANI INDRAWATI

Diundangkan di Jakarta

pada tanggal 1 Agustus 2019

DIREKTUR JENDERAL

PERATURAN PERUNDANG-UNDANGAN

KEMENTERIAN HUKUM DAN HAK ASASI MANUSIA

REPUBLIK INDONESIA,

ttd.

WIDODO EKATJAHJANA

BERITA NEGARA REPUBLIK INDONESIA TAHUN 2019 NOMOR 849

sumber : www.ortax.org

300-101 400-101 300-320 300-070 300-206 200-310 300-135 300-208 810-403 400-050 640-916 642-997 300-209 400-201 200-355 352-001 642-999 350-080 MB2-712 400-051 C2150-606 1Z0-434 1Z0-146 C2090-919 C9560-655 642-64 100-101 CQE CSSLP 200-125 210-060 210-065 210-260 220-801 220-802 220-901 220-902 2V0-620 2V0-621 2V0-621D 300-075 300-115 AWS-SYSOPS 640-692 640-911 1Z0-144 1z0-434 1Z0-803 1Z0-804 000-089 000-105 70-246 70-270 70-346 70-347 70-410