TANYA JAWAB MEGA SEMINAR PAJAK 2018 – JAKARTA 16 AGUSTUS 2018 – HOTEL MANHATTAN

1. Perihal tarif baru UMKM : Bagaimana cara pemotongan dan pelaporan pp 23 ini jika kita sebagai pemotong pajak (pengguna jasanya). Apakah dikenakan PPh 23 atau PPh Final 4(2) dan dibagian mana harus dilaporkan di SPT nya.

Terkait PP 23 perlu diketahui beberapa sbb :

a. SKB PP 46/2013 yang telah diterbitkan sebelum tangga! 1 Juli 2018 diperlakukan sebagai Surat Keterangan bahwa Wajib Pajak dikenai Pajak Penghasilan berdasarkan PP 23/2018 (Surat Keterangan).

b. Dalam hal Wajib Pajak yang telah memiliki SKB PP 46/2013 sebagaimana dimaksud pada huruf

a bertransaksi dengan Pemotong atau Pemungut Pajak, tidak dilakukan pemotongan Pajak Penghasilan atas transaksi tersebut sepanjang Wajib Pajak dapat menyerahkan bukti penyetoran Pajak Penghasilan atas transaksi tersebut kepada Pemotong atau Pemungut Pajak.

c. SKB PP 46/2013 sebagaimana dimaksud pada huruf a berlaku sampai dengan batas yang tercantum dalam SKB tersebut.

d. Permohonan SKB PP 46/2013 yang diajukan sebelum tanggal 1 Juli 2018 namun belum selesai ditindaklanjuti, diterbitkan Surat Keterangan sepanjang memenuhi syarat sebagai Wajib Pajak yang dikenai Pajak Penghasilan berdasarkan PP 23/2018.

e. Permohonan SKB PP 46/2013 dan legalisasi SKB PP 46/2013 yang diajukan sejak tanggal 1 Juli 2018 tidak dapat diproses dan Wajib Pajak hanya dapat mengajukan permohonan Surat Keterangan.

f. Per 1 juli 2018 PP46 sdh diganti dg PP23 2018 dan dlm PP23 2018 sudah tidak diperlukan lagi legalisir atas SKB. Sepanjang sdh memiliki SKB (sblm 1 juli2018) atau Surat Keterangan pengguna PP23 th 2018 (per 1juli 2018) maka cukup menyerahkan copy SKB & bukti setor pph final 0.5% kepada lawan transaksi (baik swasta maupun pemerintah) agar tidak dilakukan pemotongan pph atas transaksi terkait.

Jadi kita sebagi Pemotong Pajak, mesti menanyakan ke lawan transaksi apakah memiliki SKB atau Surat Keterangan pengguna PP 23 dan dapat menyerahkan bukti penyetoran 0,5% maka tidak perlu dilakukan pemotongan, kecuali Pemotong Pajak adalah BUMN atau Pemerintahan.

2. Mengenai Surat Keterangan pengganti SKB itu apa harus diminta saat ini juga atau menunggu awal tahun 2019 baru bisa mendapatkan surat keterangan pengganti SKB (Bagaimana ketentuan dari kpp) untuk bukti bahwa pengusaha tersebut dapat menggunakan tarif 0.5 % ini.

Jika sudah memiliki SKB sejak awal tahun pajak maka tidak perlu minta lagi krn berlaku sampai batas terakhir yg tercantum dalam SKB tersebut. Setelah batas akhir lewat maka Wajib Pajak dapat mengajukan Permohonan Surat Keterangan ke KPP di mana terdaftar.

3. Apakah ada syarat-syarat (yang menyangkut peraturan pajak) yang harus dipenuhi jika perusahaan akan melakukan revaluasi asset?

Ketentuan revaluasi aset untuk perpajakan atau penilaian kembali aktive tetap untuk tujuan perpajakan telah diatur dalam PMK 191 Tahun 2015 yang duubah dalam PMK 233 tahun 2015, perlu diketahui PMK 191 ini bersifat khusus memberikan fasilitas perpajakan atau insentif untuk revaluasi aset yang permohonannya diajukan pada tahun 2015 dan 2016 saja.

Sehingga jika revaluasi yang diadakan diluar tahun 2015 dan 2016 berlaku PMK 79 tahuun 2008

PERATURAN MENTERI KEUANGAN

NOMOR 79/PMK.03/2008

TENTANG

PENILAIAN KEMBALI AKTIVA TETAP PERUSAHAAN UNTUK TUJUAN PERPAJAKAN

MENTERI KEUANGAN,

b.bahwa ketentuan sebagaimana diatur dalam Keputusan Menteri Keuangan Nomor 486/KMK.03/2002 tentang Penilaian Kembali Aktiva Tetap Perusahaan untuk Tujuan Perpajakan dipandang sudah tidak memadai sehingga perlu dilakukan penyesuaian/penyempurnaan terhadap kebijakan di bidang perpajakan mengenai penilaian kembali aktiva tetap perusahaan;

| Menimbang: | a. bahwa berdasarkan ketentuan Pasal 19 Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 17 Tahun 2000, Menteri Keuangan berwenang menetapkan peraturan tentang penilaian kembali aktiva tetap apabila terjadi ketidaksesuaian antara unsur biaya dengan penghasilan karena perkembangan harga; |

| b.bahwa ketentuan sebagaimana diatur dalam Keputusan Menteri Keuangan Nomor 486/KMK.03/2002 tentang Penilaian Kembali Aktiva Tetap Perusahaan untuk Tujuan Perpajakan dipandang sudah tidak memadai sehingga perlu dilakukan penyesuaian/penyempurnaan terhadap kebijakan di bidang perpajakan mengenai penilaian kembali aktiva tetap perusahaan; | |

| c.bahwa berdasarkan pertimbangan sebagaimana dimaksud dalam huruf a dan huruf b, perlu menetapkan Peraturan Menteri Keuangan tentang Penilaian Kembali Aktiva Tetap Perusahaan Untuk Tujuan Perpajakan; |

| Mengingat: | : 1. Undang-Undang Nomor 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan (Lembaran Negara Republik Indonesia Tahun 1983 Nomor 49, Tambahan Lembaran Negara Republik Indonesia Nomor 3262) sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 28 Tahun 2007 (Lembaran Negara Republik Indonesia Tahun 2007 Nomor 85, Tambahan Lembaran Negara Republik Indonesia Nomor 4740); |

| 2.Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan (Lembaran Negara Republik Indonesia Tahun 1993 Nomor 50, Tambahan Lembaran Negara Republik Indonesia Nomor 3263) sebagaimana telah bebarapa kali diubah terakhir dengan Undang-Undang Nomor 17 Tahun 2000 (Lembaran Negara Republik Indonesia Tahun 2000 Nomor 127; Tambahan Lembaran Negara Republik Indonesia Nomor 3985); | |

| 3. Peraturan Pemerintah Nomor 138 Tahun 2000 tentang Penghitungan Penghasilan Kena Pajak dan Pelunasan Pajak Penghasilan Dalam Tahun Berjalan (Lembaran Negara Republik Indonesia Tahun 2000 Nomor 253, Tambahan Lembaran Negara Republik Indonesia Nomor 4055); | |

| 4. Keputusan Presiden Nomor 20/P Tahun 2005; |

MEMUTUSKAN:

| Menetapkan: | PERATURAN MENTERI KEUANGAN TENTANG PENILAIAN KEMBALI AKTIVA TETAP PERUSAHAAN UNTUK TUJUAN PERPAJAKAN. |

| Pasal 1 | |

| (1) Perusahaan dapat melakukan penilaian kembali aktiva tetap perusahaan untuk tujuan perpajakan, dengan syarat telah memenuhi semua kewajiban pajaknya sampai dengan masa pajak terakhir sebelum masa pajak dilakukannya penilaian kembali. | |

| (2) Perusahaan sebagaimana dimaksud pada ayat (1) adalah Wajib Pajak badan dalam negeri dan bentuk usaha tetap (BUT), tidak termasuk perusahaan yang memperoleh izin menyelenggarakan pembukuan dalam bahasa Inggris dan mata uang Dollar Amerika Serikat. | |

| Pasal 2 | |

| (1) Untuk melakukan penilaian kembali aktiva tetap perusahaan, perusahaan mengajukan permohonan kepada Direktur Jenderal Pajak. | |

| (2) Direktur Jenderal Pajak diberi wewenang untuk menerbitkan surat keputusan penilaian kembali aktiva tetap perusahaan atas permohonan yang diajukan oleh perusahaan sebagaimana dimaksud pada ayat (1) | |

| Pasal 3 | |

| (1) Penilaian kembali aktiva tetap perusahaan dilakukan terhadap: a.seluruh aktiva tetap berwujud, termasuk tanah yang berstatus hak milik atau hak guna bangunan; atau b. seluruh aktiva tetap berwujud tidak termasuk tanah,yang terletak atau berada di Indonesia, dimiliki, dan dipergunakan untuk mendapatkan, menagih, dan memelihara penghasilan yang merupakan Objek Pajak. | |

| (2) Penilaian kembali aktiva tetap perusahaan sebagaimana dimaksud pada ayat (1) tidak dapat dilakukan kembali sebelum lewat jangka waktu 5 (lima) tahun terhitung sejak penilaian kembali aktiva tetap perusahaan terakhir yang dilakukan berdasarkan Peraturan Menteri Keuangan ini. | |

| Pasal 4 | |

| (1) Penilaian kembali aktiva tetap perusahaan harus dilakukan berdasarkan nilai pasar atau nilai wajar aktiva tetap tersebut yang berlaku pada saat penilaian kembali aktiva tetap yang ditetapkan oleh perusahaan jasa penilai atau ahli penilai, yang memperoleh izin dari Pemerintah. | |

| (2) Dalam hal nilai pasar atau nilai wajar yang ditetapkan oleh perusahaan jasa penilai atau ahli penilai sebagaimana dimaksud pada ayat (1) ternyata tidak mencerminkan keadaan yang sebenarnya, Direktur Jenderal Pajak menetapkan kembali nilai pasar atau nilai wajar aktiva yang bersangkutan. | |

| (3) Penilaian kembali aktiva tetap perusahaan dilakukan dalam jangka waktu paling lama 1 (satu) tahun sejak tanggal laporan perusahaan jasa penilai atau ahli penilai. | |

| Pasal 5 | |

| Atas selisih lebih penilaian kembali aktiva tetap perusahaan di atas nilai sisa buku fiskal semula dikenakan Pajak Penghasilan yang bersifat final sebesar 10% (sepuluh persen). | |

| Pasal 7 | |

| (1) Sejak bulan dilakukannya penilaian kembali aktiva tetap perusahaan berlaku ketentuan sebagai berikut: a. Dasar penyusutan fiskal aktiva tetap yang telah memperoleh persetujuan penilaian kembali adalah nilai pada saat penilaian kembali. b. Masa manfaat fiskal aktiva tetap yang telah dilakukan penilaian kembali aktiva tetap perusahaan disesuaikan kembali menjadi masa manfaat penuh untuk kelompok aktiva tetap tersebut. c. Perhitungan penyusutan dimulai sejak bulan dilakukannya penilaian kembali aktiva tetap perusahaan. | |

| (2) Untuk bagian tahun pajak sampai dengan bulan sebelum bulan dilakukannya penilaian kembali aktiva tetap perusahaan berlaku ketentuan sebagai berikut : a.Dasar penyusutan fiskal aktiva tetap adalah dasar penyusutan fiskal pada awal tahun pajak yang bersangkutan. b.Sisa masa manfaat fiskal aktiva tetap adalah sisa manfaat fiskal pada awal tahun pajak yang bersangkutan. c.Perhitungan penyusutannya dihitung secara prorata sesuai dengan banyaknya bulan dalam bagian tahun pajak tersebut. | |

| (3) Penyusutan fiskal aktiva tetap yang tidak memperoleh persetujuan penilaian kembali aktiva tetap perusahaan, tetap menggunakan dasar penyusutan fiskal dan sisa manfaat fiskal semula sebelum dilakukannya penilaian kembali aktiva tetap perusahaan. | |

| Pasal 8 | |

| (1) Dalam hal Perusahaan melakukan pengalihan aktiva tetap berupa: a.Aktiva tetap kelompok 1 (satu) dan kelompok 2 (dua) yang telah memperoleh persetujuan penilaian kembali sebelum berakhirnya masa manfaat yang baru sebagaimana dimaksud dalam Pasal 7 ayat (1) huruf b; atau b. Aktiva tetap kelompok 3 (tiga), kelompok 4 (empat), bangunan, dan tanah yang telah memperoleh persetujuan penilaian kembali sebelum lewat jangka waktu 10 (sepuluh) tahun, maka atas selisih lebih penilaian kembali diatas nilai sisa buku fiskal semula, dikenakan tambahan Pajak Penghasilan yang bersifat final dengan tarif sebesar tarif tertinggi Pajak Penghasilan Wajib Pajak badan dalam negeri yang berlaku pada saat penilaian kembali dikurangi 10% (sepuluh persen). | |

| (2) Ketentuan sebagaimana dimaksud pada ayat (1) tidak berlaku bagi: a. Pengalihan aktiva tetap perusahaan yang bersifat force majeur berdasarkan keputusan atau kebijakan Pemerintah atau keputusan Pengadilan; | |

| (3) Selisih antara nilai pengalihan aktiva tetap perusahaan dengan nilai sisa buku fiskal pada saat pengalihan merupakan keuntungan atau kerugian berdasarkan ketentuan Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 17 Tahun 2000. | |

| Pasal 9 | |

| (1) Selisih lebih penilaian kembali aktiva tetap perusahaan di atas nilai sisa buku komersial semula setelah dikurangi dengan Pajak Penghasilan sebagaimana dimaksud dalam Pasal 5 harus dibukukan dalam neraca komersial pada perkiraan modal dengan nama “Selisih Lebih Penilaian Kembali Aktiva Tetap Perusahaan Tanggal ……………………”. | |

| (2) Pemberian saham bonus atau pencatatan tambahan nilai nominal saham tanpa penyetoran yang berasal dari kapitalisasi selisih lebih penilaian kembali aktiva tetap perusahaan, sampai dengan sebesar selisih lebih penilaian kembali secara fiskal sebagaimana dimaksud dalam Pasal 5, bukan merupakan Objek Pajak berdasarkan Pasal 4 ayat (1) huruf g Undang-Undang Nomor 7 Tahun 1983 tentang Pajak Penghasilan sebagaimana telah beberapa kali diubah terakhir dengan Undang-Undang Nomor 17 Tahun 2000 jo. Pasal 1 huruf b Peraturan Pemerintah Nomor 138 Tahun 2000 tentang Penghitungan Penghasilan Kena Pajak dan Pelunasan Pajak Penghasilan Dalam Tahun Berjalan. | |

| (3) Dalam hal selisih lebih penilaian kembali secara fiskal sebagaimana dimaksud pada ayat (2) lebih besar daripada selisih lebih penilaian kembali secara komersial sebagaimana dimaksud pada ayat (1), pemberian saham bonus atau pencatatan tambahan nilai nominal saham tanpa penyetoran yang bukan merupakan Objek Pajak sebagaimana dimaksud pada ayat (2), hanya sampai dengan sebesar selisih penilaian kembali secara komersial. | |

| Pasal 10 | |

| Ketentuan lebih lanjut mengenai tata cara pengajuan permohonan dan pengadministrasian penilaian kembali aktiva tetap perusahaan diatur dengan Peraturan Direktur Jenderal Pajak. | |

| Pasal 11 | |

| Terhadap perusahaan yang telah mengajukan permohonan izin penilaian kembali aktiva tetap perusahaan sebelum berlakunya Peraturan Menteri Keuangan ini dan atas permohonan tersebut belum diterbitkan surat keputusannya, diproses berdasarkan Keputusan Menteri Keuangan Nomor 486/KMK.03/2002 tentang Penilaian Kembali Aktiva Tetap Perusahaan Untuk Tujuan Perpajakan. | |

| Pasal 12 | |

| Pada saat Peraturan Menteri Keuangan ini mulai berlaku, Keputusan Menteri Keuangan Nomor 486/KMK.03/2002 tentang Penilaian Kembali Aktiva Tetap Perusahaan Untuk Tujuan Perpajakan, dicabut dan dinyatakan tidak berlaku. | |

| Pasal 13 | |

| Peraturan Menteri Keuangan ini mulai berlaku pada tanggal ditetapkan. Agar setiap orang mengetahuinya, memerintahkan pengumuman Peraturan Menteri Keuangan ini dengan penempatannya dalam Berita Negara Republik Indonesia. |

Ditetapkan di Jakarta

pada tanggal 23 Mei 2008

MENTERI KEUANGAN,

SRI MULYANI INDRAWATI

4. Apakah sebuah PT sudah pasti telah PKP?

Menjadi WP yang PKP itu ” PILIHAN” jika masih di bawah 4,8 Milyar dalam setahun, yang artinya jika Omzet masih di bawah 4,8 Milyar akan tetapi pengusaha memilih PKP juga diperkenankan.

Menjadi WP yang PKP itu ” WAJIB ” JIKA Omzet sudah melebih 4,8 Milyar

5.Pasca TA, harta berwujud dan tidak berwujud tidak dapat disusutkan. apakah penghibahan harta ke anak termasuk sebagai penyusutan yang dimaksud?

a.Hibah DAN Penyusutan adalah 2 ( dua ) hal yang berbeda baik itu perlakuan di perpajakan maupun di pembukuan, sehingga tidak dapat dipersamakan.

b.Pasca TA memang semua Asset yang di TA kan tidak boleh disusutan secara FISKAL ( PAJAK ) namun secara KOMERSIAL ( INTERNAL ) boleh saja, hanya dilakukan Koreksi Fiskal Positif

c.Hibah ke anak boleh saja, asset hibah yang sudah di TA kan tidak boleh dikirim ke Luar Negeri selama 3 tahun berturut-turut sejak Tax Amnesty.

6. Bagaimana cara meminta e-nofa untuk bulan yang sudah lewat?

Jika permintaan E-NOFA yang sudah lewat dari masanya maka sebaiknya Bapak datang ke KPP setempat di mana terdaftar, lalu konsultasi langsung ke AR mengenai masalah ini.

Kemungkinan dari pihak KPP dapat memberikan E-NOFA secara manual untuk bulan yang sudah lewat.

Sebagai reminder permintaan E-NOFA sebaiknya dilakukan sebelum lewat bulan dengan Tata Cara sbb :

a. Masuk ke website efaktur.pajak.go.id

b. Klik permintaan NSFP ( Nomor Seri Faktur Pajak )

c. Masukin jumlah E-NOFA yang dibutuhkan

d. Klik ” OK ”

7.Tagihan KSO ke pemberi kerja apakah faktur pajaknya bisa dipecah? Apabila ada apakah ada dasar hukumnya?

Untuk KSO Pemecahan PPN terkait Faktur Pajak itu belum ada perlakuan pajaknya. Penerbitan Faktur Pajak tetap mengacu kepada UU PPN No. 42 Tahun 2009 khususnya di dalam Pasal 11 yang berbunyi :

Pasal 11

(1) Terutangnya pajak terjadi pada saat: penyerahan Barang Kena Pajak; impor Barang Kena Pajak; penyerahan Jasa Kena Pajak;

pemanfaatan Barang Kena Pajak Tidak Berwujud dari luar Daerah Pabean; pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean;

ekspor Barang Kena Pajak Berwujud;

ekspor Barang Kena Pajak Tidak Berwujud; atau ekspor Jasa Kena Pajak.

(2) Dalam hal pembayaran diterima sebelum penyerahan Barang Kena Pajak atau sebelum penyerahan Jasa Kena Pajak atau dalam hal pembayaran dilakukan sebelum dimulainya pemanfaatan Barang Kena Pajak Tidak Berwujud atau Jasa Kena Pajak dari luar Daerah Pabean, saat terutangnya pajak adalah pada saat pembayaran.

Untuk KSO Pemecahan hanya dapat dilakukan itu untuk PPH 23 yang di atur dalam SE-44 Tahun 1994 sedangkan PBK hanya dapat dilakukan untuk Pasal 4 ayat 2 yang di atur dalam SE-80 tahun 2009

8.Perusahaan kami travel haji plus dan umrah apakah terkena PPN ? klo kena PPN bgmn cara menghitungnya sedang customer kami orang pribadi

Sesuai dengan UU PPN no. 42 Tahun 2009 di Pasal 4A ayat 3 huruf f di sebutkan bahwa salah satu Jasa yang tidak kenakan Pajak Pertambahan Nilai adalah ” Jasa Keagamaan “, namun demikian di aturan turunan nya yakni di PP No. 50 Tahun 1994 di Pasal 14 dijelaskan bahwa yang termasuk Jasa Keagamaan adalah :

Pasal 14

Jasa di bidang keagamaan sebagaimana dimaksud dalam Pasal 9, meliputi :

Jasa pelayanan rumah-rumah ibadah;

Jasa pemberian khotbah atau dakwah;

Jasa lainnya di bidang keagamaan.

Dalam Seri PPN dan PPN BM dan Jasa Tidak Dikenakan PPN dalam web resmi

DJP http://www.pajak.go.id/content/seri-ppn-dan-ppnbm-barang-dan-jasa-yang-tidak-dikenai-

ppn menambahkan satu point maksud daripada Jasa Keagamaan yakni : Jasa Penyelenggaraan Kegiatan Keagamaan.

Sedangkan secara Spesifik tidak diatur, sehingga saran kami adalah Bapak dapat menghubungi KPP setempat di mana terdaftar untuk meminta ketegasan melalui SE, agar mendapatkan kepastian hukum khususnya dibidang perpajakan.

9.Penyusutan Harta Tetap pasca TA yg tdk boleh disusutkan apakah Harta yg di ajukan TA saja atau termasuk harta pembelian baru setelah TA

Harta yang tidak boleh disusutkan secara FISKAL hanya harta yang di Tax Amnesty kan, sedangkan harta yang dibeli diluar yang di Tax Amnesty kan boleh saja disusutkan.

10. Discount rafaksi setelah penjualan apakah terbit nota retur pajak

Dari arti kata rafaksi adalah pemotongan (pengurangan) terhadap harga barang yang diserahkan karena mutunya lebih rendah daripada contohnya atau karena mengalami kerusakan dalam pengirimannya, dapat kita ketahui discount rafaksi itu terjadi setelah barang diterima. Oleh sebab itu Nota Retur Pajak tidak berlaku dari sisi discount rafaksi karena yang diretur itu mestinya barang, oleh sebab itu discount rafaksi biasanya dicatat sebagai discount penjualan dalam laporan Laba/(Rugi) yang mana PPN atas nilai discount rafaksi tidak bisa di retur.

Pengertian Retur di dalam Faktur Pajak adalah, apa yang diserahkan itu yang direturn, jadi jika barang yang diserahkan maka yang boleh retur ya barang bukan discount rafaksi.

11. Npwp perusahaan dengan nib apakah diwajibkan?

Sebelumnya perlu diketahui filosofi diterbitkannya program OSS yang membutuhkan NIB, yakni beranjak dari Indonesia ditetapkan sebagai negara No.2 terbaik di dunia untuk berinventasi ( versi US News 2018 ), namun memiliki peringkat yang awalnya cukup rendah dalam kemudahan berinvestasi atau Ease of Doing Business ( EoDB ) di tahun 2017, yaitu di peringkat ke-91 di dunia.

Setelah melakukan berbagai pemangkasan jenis perijinan dan jangka waktu proses perijinan, World Bank kembali meliris dan mengumumkan bahwa Indonesia di tahun 2018 telah berhasil melejit 19 peringkat, yaitu naik ke peringkat ke-72 di dunia.

Oleh karena itu, pemerintah RI menerbitkan Perpres RI No. 91 Tahun 2017 dan menetapkan NIB( Nomor Induk Berusaha ) berfungsi sebagai pengganti SIUP – TDP- API – Kepabeaan, hal ini terkait dengan Perpres RI No. 91 Tahun 2017 tentang Percepatan Pelaksanaan Berusaha, dengan tujuan menyatukan perizinan, proses dan pengeluaran perizinan berusaha melalui sistem pengelolaan perizinan terpadu secara elektronik atau yang disebut dengan istilah ONLINE SINGLE SUBMISSION ( OSS ).Dengan terintegrasi semua maka pengurusan akan selesai 30 menit.

Sehingga dari sisi perpajakan tidak mewajibkan untuk mencetak NIB di kartu NPWP, karena melihat dari fungsi daripada NIB lebih ke arah kemudahan legalitas. Dan sampai hari ini pun belum ada satu peraturan perpajakan yang mewajibkan cetak NIB di kartu NPWP. Di mana Kartu NPWP biasanya diterbitkan oleh pihak KPP, namun dari fungsi NIB lebih berkaitan dengan PMA, dan sekarang Notaris juga diberi wewenang mengurus pendaftaran NPWP, maka khusus perushaan PMA yang pendaftaran NPWP melalui Notaris akan ada tercetak NIB langsung.

12. Bagaimana step menjadi PKP

Menjadi WP yang PKP itu ” PILIHAN” jika masih di bawah 4,8 Milyar dalam setahun, yang artinya jika Omzet masih di bawah 4,8 Milyar akan tetapi pengusaha memilih PKP juga diperkenankan.

Menjadi WP yang PKP itu ” WAJIB ” JIKA Omzet sudah melebih 4,8 Milyar

Tata Cara Pengajuan PKP diatur dalam PER 20/2013 dan diganti dalam PER – 02/PJ/2018 adalah sbb :

Pasal 17

(1) Dalam hal Wajib Pajak tidak dapat mengajukan permohonan pengukuhan secara

elektronik sebagaimana dimaksud dalam Pasal 16 ayat (2), permohonan pengukuhan dapat dilakukan dengan menyampaikan permohonan secara tertulis.

(2) Permohonan secara tertulis sebagaimana dimaksud pada ayat (1) dilakukan dengan mengisi dan menandatangani Formulir Pengukuhan Pengusaha Kena Pajak.

(3) Wajib Pajak yang telah mengisi dan menandatangani Formulir Pengukuhan Pengusaha Kena Pajak sebagaimana dimaksud pada ayat (2) harus melengkapi formulir pengukuhan tersebut dengan dokumen yang disyaratkan.

(4) Permohonan secara tertulis sebagaimana dimaksud pada ayat (1) disampaikan ke KPP atau KP2KP yang wilayah kerjanya meliputi tempat tinggal, tempat kedudukan atau tempat kegiatan usaha Wajib Pajak.

(5) Penyampaian permohonan secara tertulis sebagaimana dimaksud pada ayat (3) dilakukan: secara langsung;

melalui pos; atau melalui perusahaan jasa ekspedisi atau jasa kurir.

(6) Terhadap penyampaian permohonan secara tertulis sebagaimana dimaksud pada ayat (4), KPP atau KP2KP memberikan Bukti Penerimaan Surat apabila permohonan dinyatakan telah diterima secara lengkap.

(7) Terhadap penyampaian permohonan secara tertulis sebagaimana dimaksud pada ayat (4) yang diterima secara tidak lengkap berlaku ketentuan:

dalam hal permohonan disampaikan secara langsung, permohonan dikembalikan kepada Wajib Pajak; atau

dalam hal permohonan disampaikan melalui pos atau melalui perusahaan jasa ekspedisi atau jasa kurir, KPP menyampaikan pemberitahuan secara tertulis mengenai ketidaklengkapan tersebut.

Pasal 18

Dokumen yang disyaratkan sebagai kelengkapan permohonan pengukuhan Pengusaha Kena Pajak sebagaimana dimaksud dalam Pasal 16 ayat (4) dan Pasal 17 ayat (3), meliputi:

a. Untuk Wajib Pajak orang pribadi:

1) fotokopi Kartu Tanda Penduduk bagi Warga Negara Indonesia, atau fotokopi paspor, fotokopi Kartu Izin Tinggal Terbatas (KITAS) atau Kartu Izin Tinggal Tetap (KITAP) bagi Warga Negara Asing, yang dilegalisasi oleh pejabat yang berwenang;

2) dokumen izin kegiatan usaha yang diterbitkan oleh instansi yang berwenang; dan

3) surat keterangan tempat kegiatan usaha atau pekerjaan bebas dari Pejabat Pemerintah Daerah sekurang-kurangnya Lurah atau Kepala Desa.

b. Untuk Wajib Pajak badan:

1) fotokopi akta pendirian atau dokumen pendirian dan perubahan bagi Wajib Pajak badan dalam negeri, atau surat keterangan penunjukan dari kantor pusat bagi bentuk usaha tetap, yang dilegalisasi oleh pejabat yang berwenang;

2) fotokopi Kartu Nomor Pokok Wajib Pajak salah satu pengurus, atau fotokopi paspor dan

surat keterangan tempat tinggal dari Pejabat Pemerintah Daerah sekurang-kurangnya Lurah atau Kepala Desa dalam hal penanggung jawab adalah Warga Negara Asing;

3) dokumen izin usaha dan/atau kegiatan yang diterbitkan oleh instansi yang berwenang; dan

4) surat keterangan tempat kegiatan usaha dari Pejabat Pemerintah Daerah sekurang-kurangnya Lurah atau Kepala Desa.

c. Untuk Wajib Pajak badan bentuk kerja sama operasi (Joint Operation):

1) fotokopi Perjanjian Kerjasama/Akta Pendirian sebagai bentuk kerja sama operasi (Joint Operation), yang dilegalisasi oleh pejabat yang berwenang;

2) fotokopi Kartu Nomor Pokok Wajib Pajak masing-masing anggota bentuk kerja sama operasi (Joint Operation) yang diwajibkan untuk memiliki Nomor Pokok Wajib Pajak;

3) fotokopi Kartu Nomor Pokok Wajib Pajak orang pribadi salah satu pengurus perusahaan anggota bentuk kerja sama operasi (Joint Operation), atau fotokopi paspor dalam hal penanggung jawab adalah orang Warga Negara Asing;

4) dokumen izin kegiatan usaha yang diterbitkan oleh instansi yang berwenang; dan

5) surat keterangan tempat kegiatan usaha dari Pejabat Pemerintah Daerah sekurang-kurangnya Lurah atau Kepala Desa bagi Wajib Pajak badan dalam negeri maupun Wajib Pajak badan asing.

Pasal 19

(1) Terhadap permohonan pengukuhan Pengusaha Kena Pajak yang telah diberikan Bukti Penerimaan Surat sebagaimana dimaksud dalam Pasal 16 ayat (7) atau Pasal 17 ayat (6), KPP atau KP2KP harus memberikan keputusan dalam jangka waktu 5 (lima) hari kerja setelah Bukti Penerimaan Surat diterbitkan.

(2) Keputusan sebagaimana dimaksud pada ayat (1) diberikan setelah KPP atau KP2KP melakukan Verifikasi dalam rangka pengukuhan Pengusaha Kena Pajak.

(3) Dalam hal keputusan sebagaimana dimaksud pada ayat (2) mengabulkan permohonan Wajib Pajak, KPP atau KP2KP menerbitkan Surat Pengukuhan Pengusaha Kena Pajak.

(4) Dalam hal keputusan sebagaimana dimaksud pada ayat (2) tidak mengabulkan permohonan Wajib Pajak, KPP atau KP2KP menerbitkan Surat Penolakan Pengukuhan Pengusaha Kena Pajak.

(5) Apabila jangka waktu sebagaimana dimaksud pada ayat (1) telah terlampaui dan KPP atau KP2KP tidak memberi suatu keputusan, permohonan pengukuhan Pengusaha Kena Pajak dianggap dikabulkan.

(6) Dalam hal permohonan Wajib Pajak dianggap dikabulkan sebagaimana dimaksud pada ayat (5), KPP atau KP2KP harus menerbitkan Surat Pengukuhan Pengusaha Kena Pajak dengan tanggal pengukuhan adalah hari kerja ke-5 (lima) setelah tanggal Bukti Penerimaan Surat sebagaimana dimaksud pada ayat (1).

Pasal 20

(1) Dalam hal Pengusaha yang diwajibkan untuk melaporkan usahanya sebagaimana dimaksud dalam Pasal 15 tidak melaksanakan kewajiban melaporkan usahanya untuk dikukuhkan sebagai Pengusaha Kena Pajak, KPP dapat mengukuhkan Pengusaha Kena Pajak secara jabatan.

(2) Pengukuhan Pengusaha Kena Pajak secara jabatan sebagaimana dimaksud pada ayat (1) dilakukan berdasarkan hasil Pemeriksaan atau hasil Verifikasi sesuai dengan ketentuan peraturan perundang-undangan di bidang perpajakan yang mengatur mengenai tata cara Pemeriksaan atau tata cara Verifikasi.

(3) Pemeriksaan atau Verifikasi dalam rangka Pengukuhan Pengusaha Kena Pajak secara jabatan sebagaimana dimaksud pada ayat (2) dilakukan berdasarkan data dan informasi perpajakan yang dimiliki atau diperoleh Direktorat Jenderal Pajak.

(4) Tanggal penerbitan yang tercantum dalam Surat Pengukuhan Pengusaha Kena Pajak yang diterbitkan secara jabatan adalah sesuai dengan tanggal penerbitan Surat Pengukuhan Pengusaha Kena Pajak.

13. After menjadi PKP , bagaimana perhitungan pajaknya? apakah lebih menguntungkan? PKP lebih berefek ke CashFlow perusahaan bukan membicarakan untung/ rugi.

Setelah PKP wajib :

a. Melakukan perhitungan, penyetoran dan pelaporan menggunakan E-Faktur ( Pajak Masukan di cross dengan Pajak Keluaran ==> jika PM>PK maka LB sedangkan jika PM

b. Wajib menerbitkan Faktur Pajak bagi pembeli yang sudah ber-NPWP

c. Penjualan ke End User atau konsumen terakhir boleh digunggung yang artinya tidak spesifik mesti menerbitkan Faktur Pajak dengan menggunakan No Seri Faktur Pajak, melainkan cukup ada ini saja :

14. Apa saran dan input Ibu karna ortu saya terkendala penyelenggaran pembukuan dan gaptek?

Me-rekruit Accounting untuk melaksanakan Pembukuan

15. Tolong simulasi case perhitungan PKP VS UKM 0,5% bu, apakah betul lebih menguntungkan?

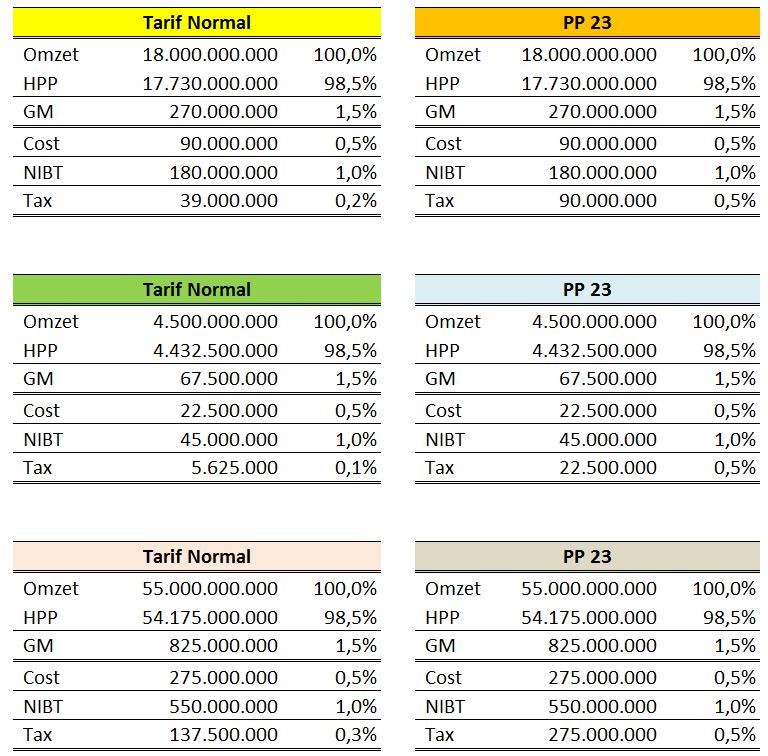

Semua tergantu GM ( Gross Margin ) dan NIBT ( Net Income Before Tax ) berapa % dari usaha yang Bapak jalanin, baru dapat disimulasikan, misalkan dari sisi cara hitung dan tarif tanpa melihat boleh tidak pemakaian PP – 23, dengan contoh :